Thứ Bảy, 23/08/2025

Huy động

Danh sách bài viết

Lãi suất huy động tăng nhanh, tiền gửi cư dân tiếp tục chảy về ngân hàng

Trong 7 tháng đầu năm 2022, người dân gửi thêm hơn 328.500 tỷ đồng vào hệ thống ngân hàng, tương đương mức gần 1.565 tỷ đồng mỗi ngày...

Nâng trần lãi suất huy động, Ngân hàng Nhà nước đã tính đến mục tiêu bình ổn lãi suất cho vay

Ngân hàng Nhà nước đang vận động các tổ chức tín dụng tiếp tục tiết giảm chi phí hoạt động qua đó tạo điều kiện về mặt tài chính để giữ ổn định mặt bằng lãi suất cho vay...

Nâng mặt bằng lãi suất huy động, các ngân hàng vẫn khó hút tiền

Huy động vốn của các tổ chức tín dụng tăng 4,04% trong khi tăng trưởng tín dụng của nền kinh tế đã đạt 10,54%, tương đương gấp 2,6 lần tốc độ tăng trưởng huy động vốn...

Chênh lệch giữa tín dụng và huy động vốn giảm xuống mức thấp nhất trong vòng 8 năm

Với việc tín dụng tăng nhanh hơn nhiều so với huy động, các ngân hàng đã phải điều chỉnh mặt bằng lãi suất huy động tăng khoảng 30 – 50 điểm cơ bản so với cuối năm 2021...

Khách hàng rút tiền trước hạn được thoả thuận cơ chế lãi suất với ngân hàng

Trong trường hợp khách hàng rút một phần tiền gửi trước hạn, tổ chức tín dụng và người gửi tiền thỏa thuận mức lãi suất và được áp dụng cho toàn bộ kỳ hạn gửi tiền...

Lãi suất thấp, người dân “chán” gửi tiền vào ngân hàng?

Với bối cảnh lãi suất huy động duy trì ở mức rất thấp, trong tháng 7 và tháng 8 vừa qua, tiền gửi của người dân vào hệ thống ngân hàng gần như không tăng...

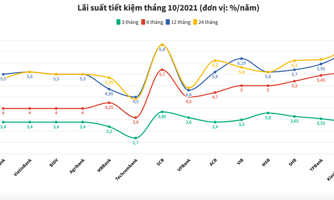

Lãi suất tiết kiệm ngân hàng nào cao nhất tháng 10/2021?

Nối tiếp xu hướng từ tháng 9/2021, một số ngân hàng tiếp tục điều chỉnh giảm nhẹ biểu lãi suất huy động trong tháng 10/2021...

Lãi suất huy động xuống mức thấp nhất kể từ năm 2017

Giới chuyên môn nhìn nhận, lãi suất ngân hàng vẫn chưa thể tăng trở lại kể từ nay đến hết năm...

Từ nay đến cuối năm, lãi suất cho vay có thể sẽ tiếp tục giảm

Thông qua việc Ngân hàng Nhà nước tăng hạn mức tín dụng cho các ngân hàng thương mại, mặt bằng lãi suất cho vay được dự báo có thể giảm thêm...